Si alguna vez mirando el mercado te preguntaste por qué se producen movimientos fuertes y repentinos sin una aparente causa, este artículo te va a interesar. La exposición al gamma de las opciones es la clave para entender esto. En indiscutible que lo que mueve el precio de los activos financieros son los compradores y vendedores, estos a su vez están motivados por el análisis que hacen, las noticias, la FED, y miles de factores más. Todo esto genera un “flujo” de dinero hacia un lado u otro.

Suscribite al newsletter, es gratis y la información que comparto no la vas a ver en otro lado.

Manipulación del mercado o fenómenos esperable

Sin importar el mercado, muchos traders se empecinan en sostener que el mercado esta “manipulado” en contra de ellos, los peces gordos vs el minorista. Tiene épica. Pero no es real. Trabajé en instituciones donde manejabamos cientos de millones de USD, y te puedo asesgurar que el minorista no nos importaba, nunca pensamos en “cazar un stop”, ni en “correr a los vendidos”. Pero son fenómenos que ocurren, y ahora vamos a ver como se genera esta “tormenta perfecta”. Pero lo mas importante, es como podemos aprovecharla.

¿Qué es Gamma en el Trading de Opciones?

Gamma es una de las “Griegas“, que mide la sensibilidad del delta de una opción respecto a cambios en el precio del activo subyacente, si queres saber mas sobre esto podés leer nuestro artículo . La exposición a gamma se refiere entonces a la cantidad total de gamma que tiene el subyacente en los diferentes strikes. Dicho de otra manera, los traders compran y venden opciones, eso genera un open interest (cantidad de contratos abiertos) determinado en cada uno de los strikes. Como las opciones son un contrato, tenemos por cada comprador un vendedor, y a su vez cada uno de ellos tendrá un delta negativo o positivo en sus posiciones.

El Rol del Market Maker de opciones

El market maker (MM) es aquella persona/institución que brinda liquidez en el mercado. La cosa funciona mas o menos asi: te llama un fondo de inversiones “X” y te pide:

– Mercado por 10.000 calls de SPY strike 530

– MM cotiza: 5.84 / 5.88 x 10.000

– Comprados

Ahora el market maker esta short en en 10.000 Calls del SPY. Como buenos operadores de opciones que somos, entendemos que esa exposión (venta de 1.000 calls) genera un delta negativo en nuestro libro. Exposición que no queremos tener, porque el negocio es comprar en .84 y vender en .88 (en un mundo ideal). Asi cómo lo hace la casa de cambio a la salida del aeropuerto, compra (bid) / venta (offer) spread.

En el mundo real las cosas no son tan fáciles. Generalmente uno no consigue la contrapartida simultáneamente, entonces tiene que cubrir sus posiciones haciendo lo que llamamos “delta hedge” osea cubrir ese delta de 10.000 calls vendidos.

Como detectar a los elefantes operando

Estás coberturas se pueden realizar de mil formas diferentes, que no vamos a estudiar acá. Pero lo importate es que el market maker realizará una o varias operaciones hasta cubrir su delta. Eso genera un flow – agresivo. Decimos que es agresivo porque paga en el offer y vende en el bid, es como un elefante en un bazar, se lleva todo por delante… . Acá te cuento una historia real de los pits de chicago sobre esto.

Impacto de la Exposición al Gamma en el Mercado

El market maker operación tras operación va acumulando un inventario (libro) que hay que llevar bien balanceado. A medida que crece se torna mas sensible a diferentes variables, lo que puede ser despreciable en una cartera de 100 opciones, no lo es en un libro de 500mm USD, pequeños cambios, cuestan tranquilamente millones de USD.

El efecto de la exposición a gamma se vuelve particularmente interesante

- Ajustes de Delta y Compras/Ventas de Cobertura: Los traders necesitan ajustar continuamente su cobertura de delta a medida que el precio del activo subyacente cambia. Este proceso puede incrementar la volatilidad del activo subyacente, ya que los ajustes de cobertura pueden ser frecuentes y significativos.

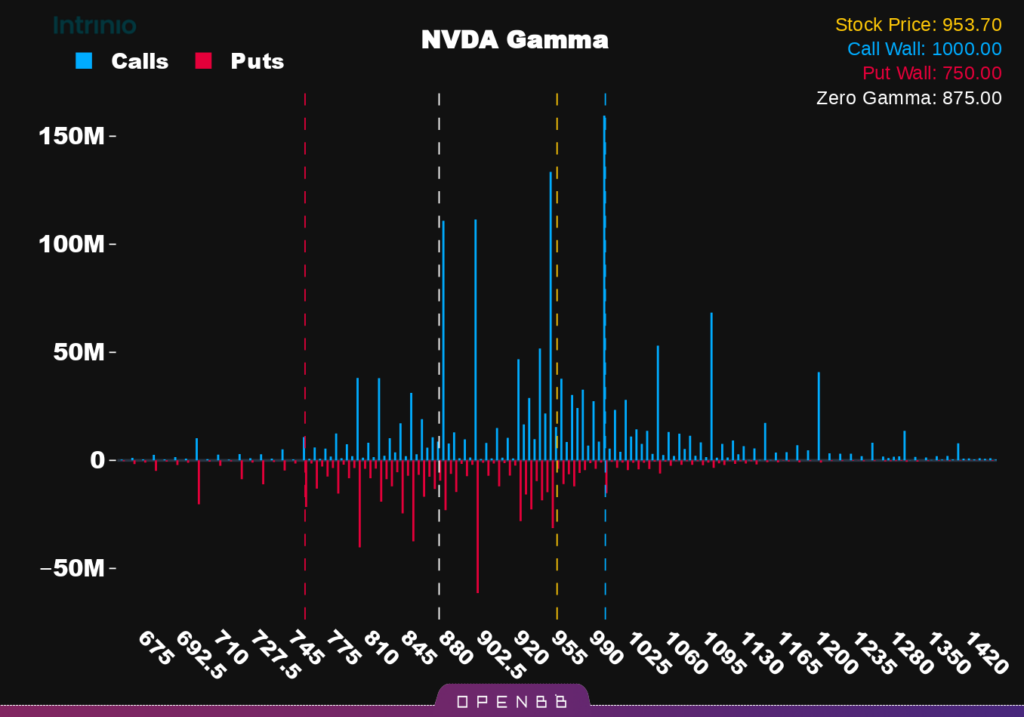

- Efecto de “Pinning” o Atracción al Strike: Un fenómeno común cuando hay una cantidad significativa de open interest en ciertos strikes de opciones cerca del vencimiento. Los traders ajustan sus posiciones a medida que el precio del activo se acerca a estos strikes, intentando estabilizar sus posiciones de opciones, lo que puede atraer el precio del activo hacia los strikes donde el interés abierto es mayor.

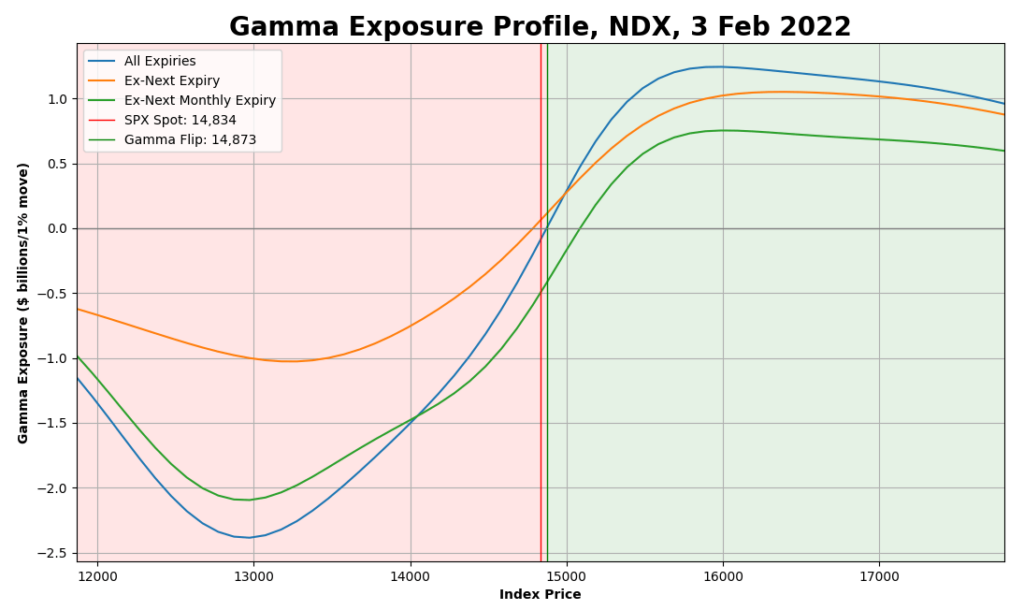

Que nos Muestra la Exposición al Gamma de las Opciones

El Gamma Exposure (exposición a gamma), nos muestra cual es el gamma de cada strike, para que podamos entender que tan sensible estará el mercado en los diferentes niveles de precios. De esa forma es que podemos identificar como esta posicionado el mercado, y cual puede ser la reacción del mercado ante una suba o una baja en el precio – y en que niveles!

Maximiza la Eficiencia de tus Operaciones

Esto es extremadamente importante porque nos permite gestionar el riesgo de una forma mucho mas eficiente que si no conocemos esta información. Además podemos setear operaciones con muchisima mas precision. Por supuesto no es el santo grial, y para usarlo correctamente hay que tener ciertos conocimientos de opciones previamente.

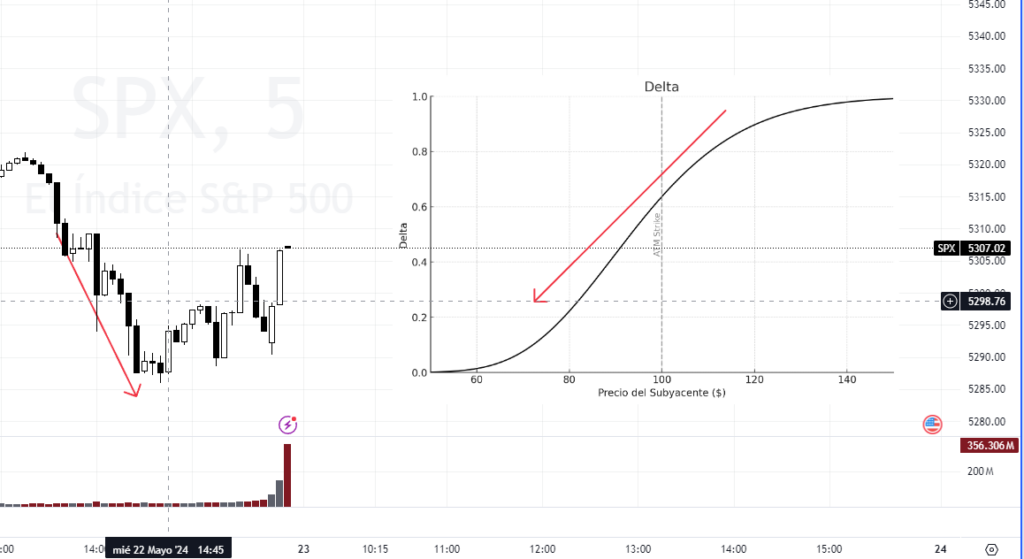

Un Ejemplo Real SPX – 22.5.24

El mercado en el día de hoy 22 de mayo estaba posicionado de forma alcista, como lo indicamos en nuestro Pre-market. Esto es que los inversores estaban predispuestos al alza, de esta forma si el mercado subía uno podría esperar que el mercado no sobrereaccione porque iría de acuerdo a lo planeado, pero si el mercado en cambio bajaba… los inversores venderian deltas, y los market makers generarian una estampida a la baja – El elefante en el bazar…

Comentarios del Premarket – Los pits:

El SPX hoy se encuentra nuevamente en la zona de 5325, ya habiendo funcionado esta zona en dos ocasiones muy claras como una resistencia, vemos que esta vez a diferencia de las anteriores la estructura y el posicionamiento del mercado esta un poco mas alcista que las otras veces.

Que significa esto, que si sube es muy probable que veamos un movimiento controlado, pero si baja podemos ver un poco mas de volatilidad dado por el ajuste de posiciones de alcistas. 5288/5250 Target

Hoy a las 2pm (ET) se publican las minutas de la FED

2:00 PM – Las noticias provenientes de las minutas de la FED no fueron buenas, a continuación el SPX bajó desde 5320 hasta 5288, ese fue el ajuste de deltas de los MM. Es el elefante en el bazar, rápido, brusco y detectable. Una gran oportunidad para los traders minoristas.

Dinámica del Delta Hedge – Explicado

Al salir la noticia de la FED, baja el mercado, el delta de los market makers se torna negativo (porque estan short gamma) y tienen que vender el subyacente para neutralizar, esto espiraliza el momentum bajista del mercado.

Luego de que este proceso de coberturas termina, el mercado rebota automáticamente.

Ambos movimientos son detectables, la clave es no operar antes de tiempo, y conocer exactamente los patrónes que indican que la “tormenta perfecta” se está generando.

¿Estás Listo para Dominar el Mercado de Opciones?

Si deseas ser un especialista en opciones financieras y poder usar con éxito este tipo de información, nuestro curso en Rudolph es la elección perfecta. No te quedes atrás en aprovechar las dinámicas del mercado de opciones. Inscríbete hoy y transformá la forma en la que hacés trading.