En nuestro anterior artículo hablamos sobre las carácteristicas principales de los futuros, en este vamos a explorar en profundidad como funcionan las coberturas de futuros, y diferentes casos de uso, como por ejemplo, el de un productor agropecuario.

Suscribite al newsletter, es gratis y la información que comparto no la vas a ver en otro lado.

Futuros Vs Forwards

Un contrato de futuros es un compromiso para entregar o recibir una cantidad y calidad específica de una determinada materia prima en un lugar y fecha de entrega específico en el futuro. Todas las condiciones del contrato están estandarizadas, excepto el precio, el cual se descubre mediante la oferta y la demanda.

Finalmente, todos los contratos se liquidan a través de una transacción de compensación (una compra después de la venta inicial o una venta después de la compra inicial), o a través de la entrega física de la materia prima real.

Una transacción de compensación es el método que se usa con mayor frecuencia para liquidar un contrato de futuros. La entrega física usualmente ocurre en menos del 2% de todos los contratos agrícolas que se negocian.

Participantes del mercado de futuros

Los participantes del mercado se agrupan en dos categorías: coberturistas y especuladores. Los mercados de futuros existen principalmente para fines de cobertura, que se define como la administración del riesgo del precio inherente a la compra o venta de materias primas.

Dentro de los coberturistas podemos encontrar: Productores agrícolas y ganaderos, comerciantes, acopiadores, fabricantes de alimento balanceado, importadores y exportadores.

Dado que la cantidad de personas y empresas que buscan protección contra el descenso de los precios en un momento determinado rara vez es igual a la cantidad que busca protección contra el aumento de los precios, se necesitan otros participantes en el mercado.

A estos participantes se los conoce como especuladores. Los especuladores facilitan la cobertura proporcionando liquidez al mercado: la capacidad de ingresar y salir del mercado rápida, fácil y eficientemente.

Cobertura de futuros corta

Escenario 1: Spot baja de precio

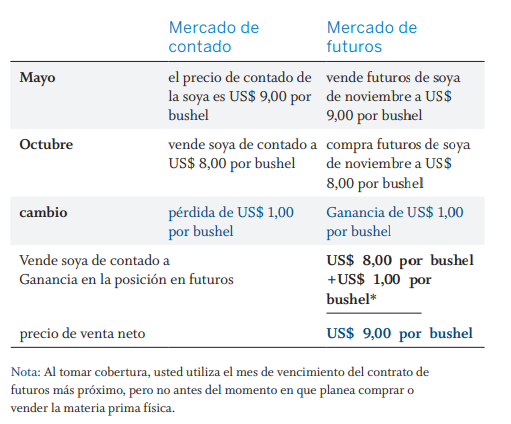

Supongamos que estamos en mayo y usted tiene soja física, ya sea porque es productor, acopiador, o la compró. En la jerga del mercado, usted está largo en “N” toneladas de soja. El precio actual es de 9 USD por bushel.

Si el precio sube entre hoy y octubre cuando usted planea vender, obtendrá una ganancia. Pero si el precio baja generará una pérdida. Con los futuros, usted puede cubrir ese riesgo vendiendo hoy “X” cantidad de contratos a futuro. Supongamos que el precio de contado y el precio de futuros son idénticos en 9 USD por bushel. ¿Qué sucede si los precios bajan 1 USD por bushel?

Su posición larga en el mercado de contado bajará 1 USD por bushel, mientras que el valor de su posición corta en el mercado de futuros aumentará 1 USD por bushel. Dado que la ganancia en su posición en futuros equivale a la pérdida en la posición en efectivo, su precio de venta neto sigue siendo 9 USD por bushel.

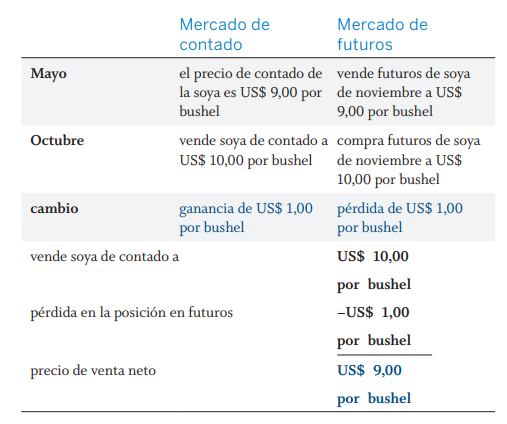

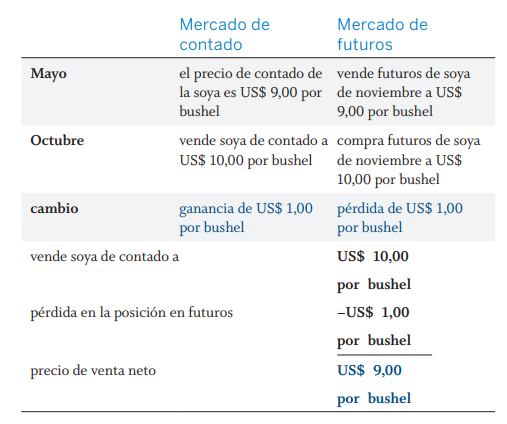

Escenario 2: Spot sube de precio

Si el precio de la soja hubiese aumentado 1 USD por bushel, el precio de venta neto hubiera sido 9 USD por bushel, dado que una pérdida de 1 USD por bushel en la posición corta en futuros sería compensada con una ganancia de 1 USD por bushel en la posición larga de contado.

En ambos casos, las ganancias y pérdidas en las posiciones en los dos mercados se anulan entre sí. Es decir, cuando hay una ganancia en una posición en uno de los mercados, hay una pérdida similar en el otro. Por eso, a menudo se dice que la cobertura “fija” un nivel de precio.

Cobertura de futuros larga

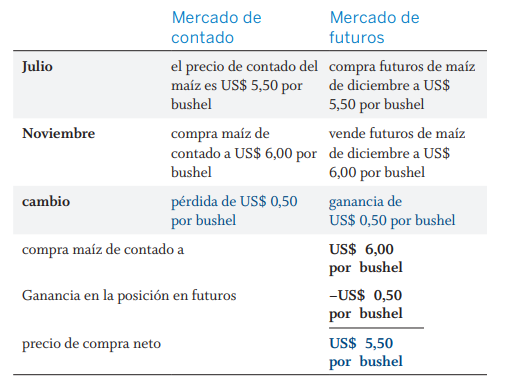

Los compradores de productos agropecuarios necesitan protección contra el aumento de los precios y usarían, en cambio, una cobertura larga que implica una posición larga inicial en futuros. Supongamos que estamos en julio y usted planea comprar maíz en noviembre.

El precio en el mercado de contado en julio del maíz a entregar en noviembre es 5,50 por bushel, pero a usted le preocupa que, cuando haga la compra, el precio sea considerablemente mayor.

Entonces, compra futuros de maíz de diciembre a 5,50 por bushel. ¿Cuál sería el resultado si el precio del maíz aumentara 50 centavos por bushel para noviembre?

Riesgo de base

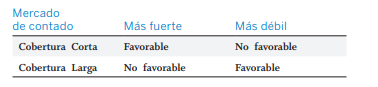

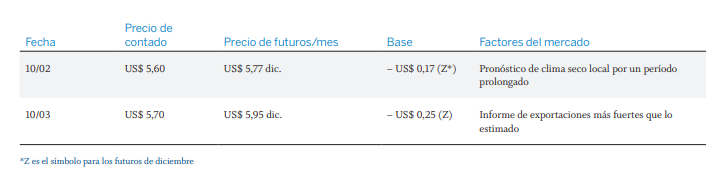

La diferencia entre el precio (spot – futuro) se denomina BASE. Esta es afectada por diferentes cuestiones; logística, oferta y demanda local, almacenamiento, y muchos más.

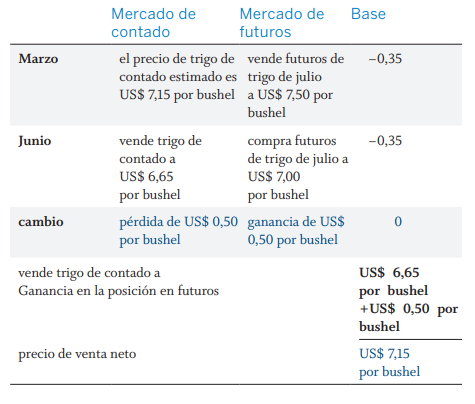

La base es importante porque afecta el resultado final de la cobertura. Supongamos que estamos en el mes de marzo y usted planea vender trigo a su acopiador local a mediados de junio.

El precio de futuros de trigo de julio es 7,50 por bushel, y el precio de contado en su área a mediados de junio, por lo general, ronda los 35 por debajo del precio de futuros de julio.

El precio aproximado que puede establecer mediante la cobertura es US$ 7,15 por bushel (US$ 7,50 – US$ 0,35), siempre que la base sea 35 por debajo. La tabla anterior indica los resultados si el precio de futuros baja a US$ 7,00 para junio y la base es de 35 por debajo.

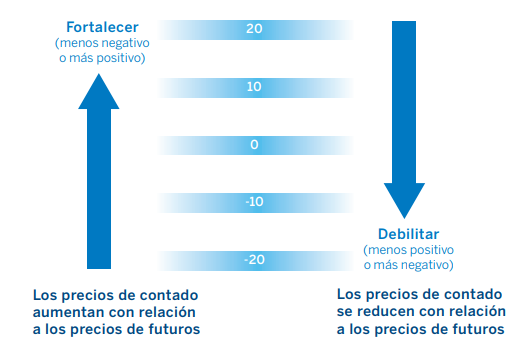

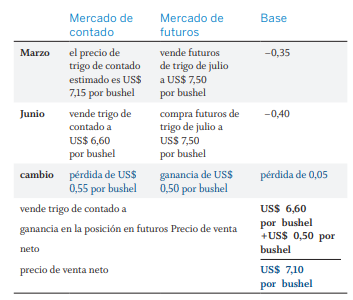

Supongamos, en cambio, que la base a mediados de junio hubiese sido 40 por debajo, en lugar de la base estimada de 35 por debajo. Entonces, el precio de venta neto sería US$ 7,10, en lugar de US$ 7,15. Lo inverso ocurrirá en el caso de una cobertura larga.

A través de la cobertura con futuros, los compradores y vendedores eliminan el riesgo de nivel de precio de futuros y asumen el riesgo de nivel de base. Por este motivo es importante analizar el histórico de bases.

Relación entre el Spot y el futuro

La dinámica de las bases depende del producto que estemos operando; no es lo mismo un futuro sobre índices, monedas, acciones, o productos agrícolas, donde existen factores físicos y estacionales que inciden directamente en el precio de la base.

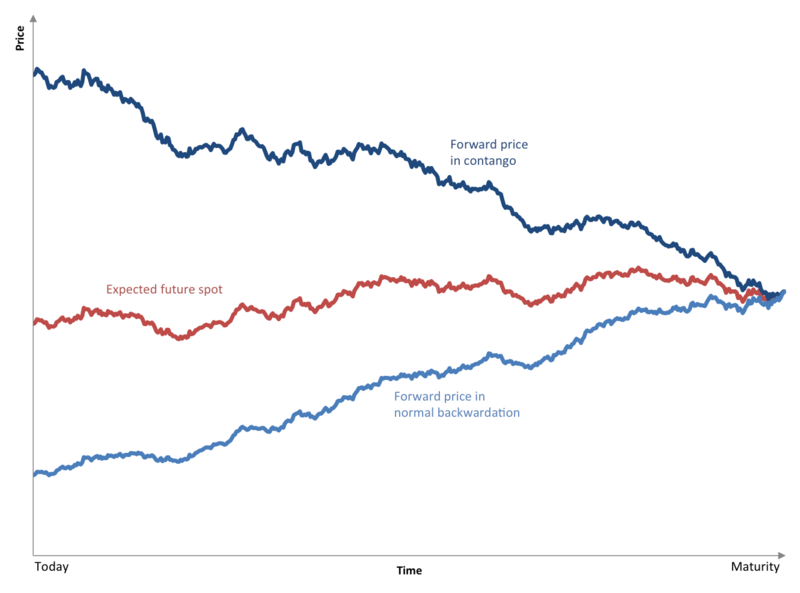

Cuando el precio del spot es menor al precio futuro, la base es positiva y el mercado está en “Contango”. Cuando el precio del spot es mayor al precio futuro, la base es negativa y el mercado está en “Backwardation” (mercado invertido).

Tomemos el control

No dejes que las fluctuaciones del mercado dicten el futuro de tu producción agropecuaria. En Rudolph, te proporcionamos las herramientas y el conocimiento para que tomes las mejores decisiones. Aprendé a utilizar derivados financieros como futuros y opciones para proteger y maximizar tus ganancias. Con nuestra ayuda, toma el control y cambia las reglas del juego. Con Rudolph, el poder está en tus manos.