Vamos a ver qué es y cómo aplicar el sistema de trading de las tortugas de Richard Dennis. Un experimento que dio la vuelta al mundo y que demuestra cosas muy interesantes.

Suscribite al newsletter, es gratis y la información que comparto no la vas a ver en otro lado.

Richard Dennnis – Su história

Richard Dennnis nación en 1949 en Chicago. De siempre tuvo atracción por los mercados financieros. De hecho a los 17 años ya invertía en la Bolsa Mercantil de Chicago y con 18 años era independiente en MidAmeric, pero al no ser todavía mayor de edad (en Estados Unidos es a los 21 años), tuvo que contratar a su padre y simuló ser su empleado.

Fue un gran inversor en materias primas y entre los años 70-80 logró importantes éxitos que le llevaron a ser conocido como el Príncipe de los pits por saber aguantar y tener paciencia aguantando sus inversiones en momentos complicados, como por ejemplo con el suceso famoso conocido como el robo ruso de granos a principios de la década de los años 70. Y es que cuando sucedió este hecho, la mayoría de inversores vendieron presa del pánico, pero Dennis tuvo sangre fría y aguantó, lo cual le reportó más adelante fuertes ganancias.

Un punto de inflexión importante en su etapa de inversor fue cuando en 1.974 obtuvo un rendimiento de +1.000% operando con futuros de soja y ello le llevó a ser millonario con 25 años.

El éxito de las tortugas de trading de Richard Dennis

Richard Dennis siempre estuvo convencido de que para ser un buen inversor en los mercados financieros no es requisito imprescindible ni a la vez necesario tener una formación académica ni estudios relacionados con la materia. Pensaba que, a priori, cualquier persona podía hacerlo, siempre y cuando fuese estricta, disciplinada y recibiese la correcta formación, la cual no tenía que ser ni compleja ni extensa.

Es precisamente por este motivo por el cual ideó un experimento junto con su socio William Eckhardt , conocido como las tortugas de trading, en los primeros años de la década de los 80. El nombre de tortuga era porque buscaba cultivar inversores igual que se cultivan tortugas en Asia.

Este experimento consistía en poner un anuncio en el Wall Street Journal y en el New York Times para seleccionar personas que no supiesen nada de economía ni de inversión en mercados. Quería demostrar que si se entrena y se forma adecuadamente a una persona, puede ser un buen inversor, en este caso de futuros.

Al final se quedó con 13 personas, les pagó el viaje a Chicago y comenzó a enseñarles durante varias semanas cómo hacer trading en futuros. No sólo les enseño todo sobre tendencias, volatilidad, gestión del riesgo, y el importante factor de la psicología. Por supuesto también les brindó una metodología de trading para saber cuándo comprar y cuándo vender.

Una vez que terminaron toda la formación teórica, pasaron a operar con dinero real. Cada persona tenía su propia cuenta de trading. El dinero no era poco, estamos hablando entre medio millón de dólares y dos millones.

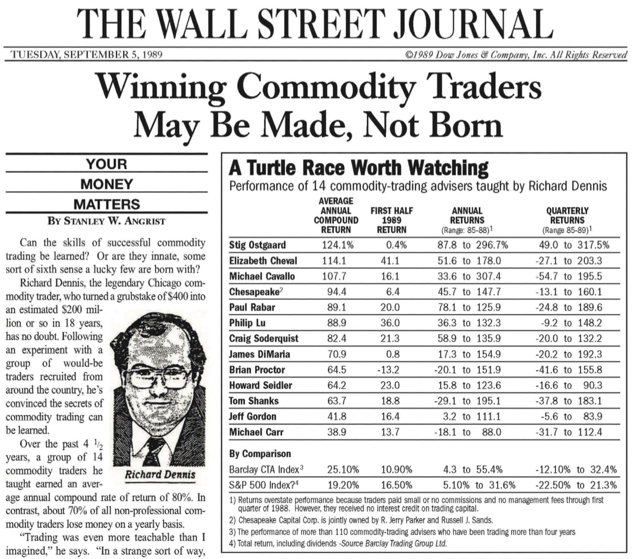

El experimento de las tortugas de trading de Richard Dennis fue un éxito. Durante los siguiente cuatro años obtuvieron rendimientos anualizados del +80% aplicando escrupulosamente el sistema de trading que Dennis les enseñó y que se llamó Las reglas de las tortugas.

Eso sí, como todo en la vida, hubo resultados dispares. Unos alumnos ganaron mucho dinero e incluso otros perdieron dinero, ya que la psicología, constancia, disciplina férrea y demás factores son cosas muy personales e intrínsecas de cada ser humano. El alumno que obtuvo más dinero fue Curtis Faith con tan solo 19 años de edad.

Se supone que este sistema de trading no debía de divulgarse públicamente, pero hubo filtraciones entre algunos de los alumnos, de manera que al final fue el propio Dennis el que lo expuso al mundo.

Buena parte de los alumnos se dedicaron posteriormente a ser inversores profesionales.

El sistema de trading de las tortugas de Richard Dennis

Antes de ver el sistema de trading de las tortugas de Richard Dennis, te comento algunas premisas básicas.

La idea central se basaba en que nunca había que improvisar, todo tenía que obedecer previamente a un plan fijado y ese plan era el sistema de trading, el cual tenía que ser llevado a la práctica de manera milimétrica.

Operarían en varios mercados, sobre todo en futuros de café, oro, plata, divisas, azúcar, cacao, cobre y crudo.

El dinero que se destinaría a cada operación sería variable y básicamente dependería de cómo se encontrase cada mercado en ese momento, si estaba parado o en cambio se estaba moviendo bruscamente.

Se trata de un sistema de inversión que busca dejar correr las ganancias a la vez que es tendencial, es decir, se opera a favor de la tendencia en ambas direcciones:

- Comprando con tendencia alcista

- Vendiendo en corto con tendencia bajista.

Como veremos a continuación, el sistema de basa en roturas y ello implica que cuando el mercado está lateral generaba falsas señales.

Pero no pasa nada, porque gracias a la gestión de riesgo las pérdidas eran pequeñas y con las operaciones positivas las ganancias eran grandes.

Las ordenes nunca podían ser a mercado, únicamente órdenes limitadas. (En ese momento y en esos productos había mucha iliquidez en esos mercados y grandes spreads, es diferente que ahora).

El sistema de las tortugas de Richard Dennis se basaba en utilizar un indicador, concretamente el canales Donchian y se utilizaba para operaciones de corto y de largo plazo:

Suscríbete a mi newsletter para recibir el email diario.

Las reglas del sistema de Las tortugas de Richard Dennis

Corto plazo

– Se configuraba el canal Donchian con periodo 20.

– La señal de compra (entrada) se activaba cuando se superaba el máximo de 20 días. Es decir, se compraba con la ruptura de la parte superior del canal Donchian.

– La señal de venta (entrada en corto) se producía cuando se perdía el mínimo de 20 días. Es decir, se vendía en la ruptura de la parte baja del canal Donchian si la última señal fue una pérdida.

– Si una rotura era falsa, se partía de la idea de que la siguiente rotura, fuese en la dirección que fuese, sería efectiva.

– La entrada se ejecutaba cuando el precio superaba el máximo o el mínimo sin esperar al cierre o la apertura de la próxima sesión.

– Si la rotura se originaba por un gap de apertura, se compraba o se vendía al abrir la sesión.

– Se cerraba la compra si el precio llegaba al mínimo de 10 días.

– Se cerraba la venta en corto si el precia llegaba al máximo de 10 días.

Largo plazo

– Se configuraba el canal Donchian con periodo 55.

– La señal de compra (entrada) se producía cuando se rompe la línea superior del canal si no estabas dentro del mercado.

– La señal de venta (entrada) se originaba cuando se rompe la línea inferior del canal si no estabas dentro del mercado.

– Ambas entradas se activan únicamente si el precio superara el máximo o pierde el mínimo sin esperar al cierre o la apertura de la próxima sesión.

– A diferencia del sistema de corto plazo, en este caso la entrada se produce con independencia de que la anterior operación fuera positiva o negativa.

– Se cerraba la compra si el precio llegaba al mínimo de 20 días.

– Se cerraba la venta en corto si el precia llegaba al máximo de 20 días.

Ya conoces el sistema de trading de las tortugas de Richard Dennis. Espero que te haya resultado interesante.

Gestión del dinero

– Nunca se pierde mas del 2% en un trade

– Se incrementa la posición con cada nuevo máximo. 1/4 de la posición por cada trade.

– En cada máximo se espera la corrección hasta la zona central y se compra /vende en el nuevo máximo / minimo respecto a la vela anterior