Introducción al Vencimiento de Opciones

El próximo viernes tenemos otro vencimiento de opciones, el mensual (3er viernes de cada mes), que generalmente suele ser el más grande en cuanto al volumen. Como hemos aprendido, los vencimientos de opciones generan consigo ciertos movimientos en el mercado. Siempre nos referimos a que el flujo y posicionamiento de las opciones mueve el mercado, vamos a ver por qué sucede esto…

Suscribite al newsletter, es gratis y la información que comparto no la vas a ver en otro lado.

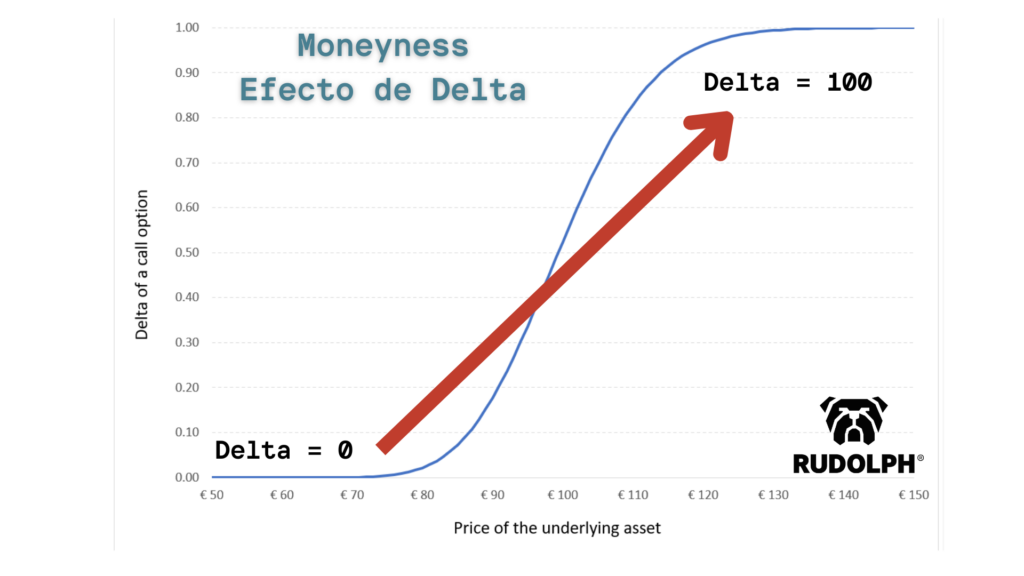

Concepto de Valor Intrínseco y Delta

Para entender este punto, debemos volver al concepto de valor intrínseco. Cuando una opción está ITM (In The Money), ATM (At The Money) u OTM (Out of The Money) tiene diferentes sensibilidades al movimiento del precio, especialmente para Delta.

- OTM (Out of the Money): Si una opción vence fuera del dinero, no habrá exposición direccional ya que el delta será cero.

- ITM (In the Money): Para un valor intrínseco en el dinero, la opción se comportará como si estuvieras largo (comprado) en el activo subyacente, lo que significa que el delta para esa opción ITM es 100.

Relación entre el Vencimiento y el Gamma

El Gamma de una opción es el cambio del delta en relación a su precio, en otras palabras, es el valor que tendrá delta ante movimientos en el precio del subyacente, es decir, su aceleración. Eso significa que si el moneyness (ITM-OTM) cambia rápidamente, podemos ver un gran movimiento en el mercado debido a gamma.

Si la opción pasa de estar OTM a ITM de repente, habrá un aumento en gamma que impulsará un movimiento en delta, y para cubrir esa posición, el dealer tendrá que entrar en el mercado, lo que generará liquidez y movimiento de precios. Imaginemos por un momento una posición hipotética de un trader que quiere mantener su delta neutral y tiene una posición de 10,000 calls vendidos que tienen un delta de 10 (10* 10.000* 100 = -1 MM deltas). A su vez, esta posición está balanceada dinámicamente con la compra de 1MM de nominales de acciones. Como cada papel tiene delta =1, ergo 1MM de deltas.

La posición de esta forma es neutral al delta ( +1 MM deltas /- 1MM deltas).

Si querés aprender mas sobre las griegas y su uso, inscribite a nuestro Programa de Especialización en Opciones

Cambios en el Precio del Subyacente

Un cambio repentino en el precio del subyacente desde OTM a ITM provocará que el delta de las opciones cambie de forma muy rápida, puede ir de 10 a 80 en pocos minutos. En esa situación, el trader que tenía una posición de 1MM de deltas (neutralizada) ahora tiene una posición de 8MM de deltas vendidas vs 1MM de deltas compradas (acciones), ahora tiene 7MM de deltas negativos que cubrir. Deberá comprar rápidamente en el mercado 7MM de deltas (serian 7mm de acciones, recordemos que cada papel tiene un delta de 1).

Así se ve el efecto del dealer en las pantallas (cuando vende acciones):

Estas situaciones son identificables y aprovechables en el mercado para el trader que tiene el conocimiento de lo que está sucediendo, porque simplemente entenderá lo que va a suceder luego con una alta probabilidad.

Debido a estos efectos (exposición a gamma), el mercado queda “imantado” hacia un determinado strike. Eso dependerá del posicionamiento del mercado actual. En otras palabras, qué posición tienen los dealers y el mercado en general en un determinado momento. Como trader, podés aprovechar el vencimiento de opciones comprando o vendiendo opciones.

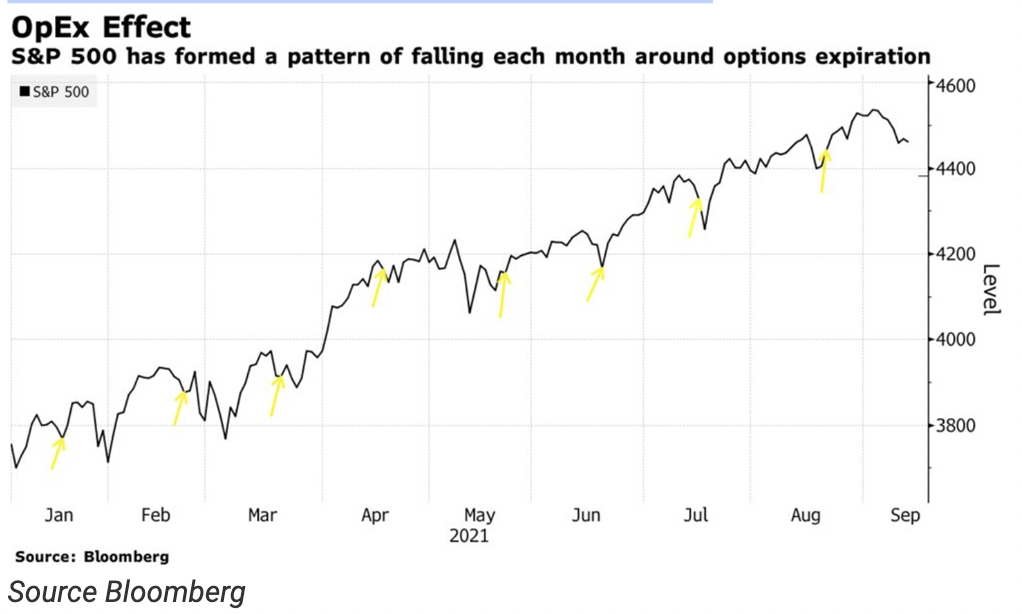

Muy posiblemente ya hayas visto este gráfico circulando:

Acá se destaca de una forma muy clara cómo el vencimiento de opciones altera el precio del SPX. Y esto es por lo que explicamos antes, el flujo de las opciones.

Comprando Opciones vs. Vendiendo Opciones

Las estrategias de compra de opciones generan beneficios si el valor subyacente del activo se mueve más rápido de lo que las opciones están valorando. La ganancia proviene del delta y la exposición direccional. Tené en cuenta que en este caso estás “long gamma” (comprado), lo que significa que podés obtener beneficios por el movimiento direccional.

Las estrategias de venta de opciones intentan generar beneficios si el valor del activo no se mueve mucho. Dado que estás vendiendo opciones, querés recomprarlas a un precio más bajo. Y dado que la prima de la opción se deprecia rápidamente hasta el vencimiento, la mayoría de tus ganancias provienen de la pérdida del valor tiempo (degradación theta).

Tu principal riesgo es si el valor del activo se mueve o si se incrementa la volatilidad.

Conclusión

En conclusión, dado que el uso de opciones ha aumentado drásticamente en los últimos años, hemos visto un aumento del apalancamiento en el mercado. Esto funciona en ambas direcciones; mientras que el mercado puede tener movimientos importantes al alza, también puede tenerlos a la baja. Pero lo más importante es que el uso del apalancamiento significa una mayor volatilidad de precios en períodos cortos de tiempo.

Esto es particularmente cierto cuando tenemos eventos como el vencimiento de opciones (OPEX – Option Expiration), cuando grandes volúmenes de opciones vinculadas a índices o acciones individuales vencen simultáneamente. Estos eventos obligan a los inversores a reposicionarse, esa reposición obliga al market maker a reajustar sus coberturas, y eso causa movimientos en el mercado.

Cabe destacar que este tipo de eventos también pueden hacer que los fondos sistémicos / CTA’s entren en posiciones largas o cortas si se alcanzan determinados niveles de precio. Para entender mejor cómo actúan los CTA, este artículo.

Saludos y hasta la própoxima!